Снижение цен на недвижимость — серьезная проблема банков

По результатам проведенного Национальным банком Республики Казахстан в июле 2009 года регулярного обследования «Состояние и прогноз параметров кредитного рынка» специалисты сделали вывод что пока сохранение высоких общеэкономических, отраслевых и индивидуальных рисков заемщиков определяет сохранение жесткой кредитной политики банками.

Это, свою очередь, снижает емкость внутреннего кредитного рынка. С другой стороны, оценки респондентов не показывают дальнейшего роста рисков базовых отраслей промышленности, отмечается также более выраженное желание банков работать с физическими лицами. Ограничивающим фактором дальнейшей активизации кредитования выступает тот факт, что проявление позитивного отношения со стороны средних банков более выражено, тогда как крупные банки скорее консервативны в отношении качественных характеристик кредитного рынка. При этом высокая конкуренция за ресурсы фондирования, ограниченная доходность кредитных операций при повышенном уровне риска стимулируют средние банки к более агрессивной стратегии в сегментах рискованного кредитования, в частности, потребительском кредитовании.

Так, на рынке наблюдается сохранение прежней консервативно-жесткой кредитной политики (диаграмма 1): 76% респондентов оставили кредитную политику на прежнем уровне, а порядка 18% незначительно ее ужесточили. Основная причина — необходимость управления кредитным риском, увеличение которого во

До сих пор сохраняется напряжение в отраслях, связанных со строительством, операциями с недвижимостью, а также в торговле и услугах. В целом многие банки отмечают, что риски заемщиков уже по большей части материализовались и в максимальной степени отражены в классификации кредитного портфеля — соответственно потенциал дальнейшего ухудшения качества кредитного портфеля незначителен. Изменение спроса на кредитные ресурсы можно увидеть на диаграммах 2, 3, 4.

Также наблюдается увеличение количества реструктуризируемых займов и случаев взыскания залогового имущества, при этом стоимость самих залогов падает.

О росте количества случаев взыскания залогового имущества по корпоративному сектору заявили 37% банков, 48% банков отмечают рост объемов реструктуризации выданных займов. Ожидания банков на

В сегменте розничного кредитования наблюдается также рост количества взысканий залогового имущества (по ипотечному и потребительскому сегментам отметили рост количества взысканий 45% и 35% соответственно). Кроме того, большинство банков ожидают роста данного показателя в

Одной из серьезных проблем банки считают обесценение залогового имущества, в том числе за счет снижения цен на недвижимость. Ввиду остроты данной проблемы рядом банков начата разработка комплексов мер по снижению влияния обесценения залогов на качество кредитного портфеля, в том числе вырабатываются процедуры привлечения дополнительных залогов по ранее выданным займам.

Необходимо отметить, что льготные кредитные периоды (кредитные каникулы) предоставляются в основном тем заемщикам, которые подают надежду на оздоровление их финансового состояния. Например, если это юридическое лицо, то оценивают такие показатели, как денежные потоки, оборачиваемость продукции и другие основные финансовые показатели. В отношении физических лиц имеет смысл оценка источников дохода, стабильности состояния работодателя и стабильности занятости физического лица.

При проведении работ с проблемными заемщиками большинство банков отдают предпочтение не коллекторским агентствам, а своим специализированным подразделениям, так как считают их работу более эффективной.

Также банки отмечают резкий рост количества коллекторских агентств, действующих на рынке, однако оплата услуг этих агентств остается на достаточно высоком уровне (высокая ставка дисконта по выкупаемым займам).

Прогнозы банков по кредитному рынку на

— большинство респондентов (58%) прогнозируют, что спрос на кредитные ресурсы в

— банки не склонны к пересмотру кредитной политики: около 70% респондентов не планируют изменять ее;

— не планируется существенных изменений ценовых условий кредитования. За сохранение уровня маржи по стандартным кредитам высказались около 82% респондентов, не планируют повышать маржу по рискованным видам кредитования 58% банков.

Ожидания банков в отношении спроса на ближайшие 3 месяца отражают аналогичные тенденции предыдущего квартала: при сохранении текущей кредитной политики более оптимистично выглядит оценка роста спроса по потребительскому кредитованию: так, незначительного роста спроса по потребительскому кредитованию ожидают 37% респондентов, по ипотеке — 22% респондентов. 22% респондентов планируют ужесточить кредитную политику в сегменте ипотеки и 19% — в сегменте потребительского кредитования.

Респонденты свидетельствуют о следующих ожиданиях в отношении уровня рисков, связанных с заемщиками, на ближайшие 3 месяца:

— 52% респондентов склонны считать, что заемщики будут испытывать незначительное ухудшение финансового состояния;

— 58% респондентов ожидают роста уровня просрочек;

— 57% респондентов ожидают роста количества пролонгаций займов;

— 37% респондентов ожидают дальнейшего ухудшения качества обеспечения.

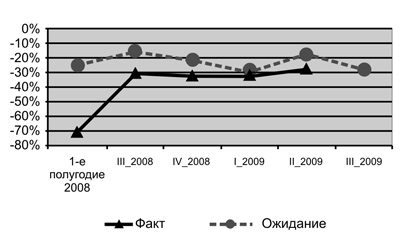

Также сохраняется ожидание незначительного снижения цен на недвижимость (диаграмма 5), что также является одной из основных причин приверженности банков жесткой кредитной политике.

По материалам информагентств, а также данным Национального банка РК подготовил Фархат Шамшидинов.